Polski Ład to zmiany w systemie podatkowym. Czy będzie to ulga czy raczej utrudnienia dla przedsiębiorców? Jak odnaleźć się w gąszczu przepisów?

Organizacje branżowe takie jak PIKE, KIKE czy Związek Polska Cyfrowa mówią o niebezpieczeństwach dla sektora IT, jakie nadchodzą z Polskim Ładem. Jednym z zagrożeń może być przesunięcie na bieżące utrzymanie film środków, które mogłyby być przeznaczone na cyfryzację.

Sami przedsiębiorcy też wyrażają obawy. Organizacja SoDa przeprowadziła też ankietę, z której wynika, że 73 proc. firm IT słabo ocenia nowe regulacja. 75 proc. uznaje nowy system podatkowy za zagrażający odpływem specjalistów za granicę.

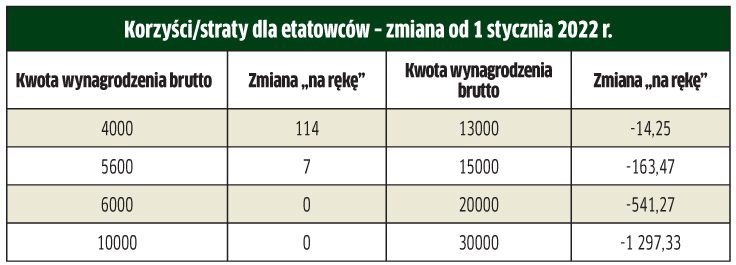

Zgodnie z nowymi przepisami kwota wolna od podatku zostaje zwiększona do 30 tys. zł. Podniesiony zostaje także drugi próg podatkowy i będzie obowiązywał od 120 tys. zł.

Jednocześnie nie ma możliwości odliczenia składki zdrowotnej od podatku dochodowego. Składka NFZ liczona będzie od dochodu.

Ulga dla klasy średniej będzie dotyczyła przedsiębiorców rozliczających się na zasadach ogólnych oraz osób na etacie. Dotyczy ona zarabiających od 68 412 zł do 133 692 zł rocznie.

Jednym z pytań, które zadają sobie teraz firmy IT jest „Co opłaca się bardziej: podatek liniowy, podatek według skali czy ryczałt?”.

Przy rozliczeniu według skali można skorzystać z kwoty wolnej od podatku w wysokości 30 tys. zł, ale obowiązuje składka zdrowotna 9 proc. od dochodu. W sumie obciążenia składkowe wyniosą 26 proc.

Przy podatku liniowym obciążenie składkowe to 23,9 proc., jednak w tym wypadku nie ma kwoty wolnej od podatku.

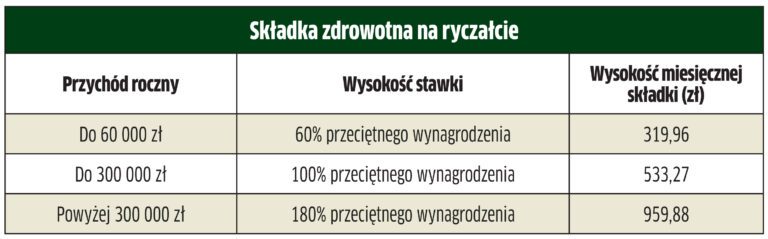

Dla specjalistów IT rozwiązaniem może być ryczałt od przychodów ewidencjonowanych. Szczególnie z uwagi na obniżenie z 17 do 12 proc. stawki podatku dla niektórych usług, a w przypadku prac przy konsultingu IT nawet do 8,5 proc. Jednak w tym wypadku podatek liczony jest od przychodu, nie można stosować ulg ani zmniejszyć go o koszty.

Nie można tez w sposób bezpośredni przejść z umowy o pracę na świadczeniu usług dla danej firmy. Okres przerwy musi wynieść 2 lata. W tym czasie można świadczyć usługi dla innej firmy i rozliczać się ryczałtem.

Sposobem na zatrzymanie pracownika pomimo wybrania przez niego innej formy rozliczeń, jest jego praca na rzecz innych spółek w grupie kapitałowej niż firma, w której miał etat. Jednak to wymaga dobrego przygotowania do zakładania spółek zależnych przez firmy IT, by nie mieć kłopotów z fiskusem.

Spółki będące płatnikami CIT i grupy kapitałowe, które poniosły w danym roku podatkowym stratę czy osiągnęły udział dochodów w przychodach ze źródeł innych niż zyski kapitałowe w wysokość nie wyższej niż 1 proc. będą opodatkowane w sposób wynikający ze szczególnego wyliczenia. Podatek minimalny będzie tu liczony według stawki 10 proc. od 4 proc. przychodów plus 10 proc. od tzw. nadmiarowych płatności biernych.

Podatek nazywany „podatkiem od korporacji” obejmie wszystkich płatników CIT niezależnie od wielkości. Może być to trudność dla firm, w których jest niski udział dochodów w przychodach.

– Doprowadzono do sytuacji, w której ten, kto zarabia więcej, będzie płacił mniej podatków niż ten, kto zarabia mniej. Czyli dokładnie odwrotnie niż powszechnie przyjęte na całym świecie zasady – mówi Krzysztof Kucharski z zarządu AB.

Ministerstwo Finansów nadal jednak uznaje, że jest to podatek wymierzony w największe koncerny.

Jest jeszcze tzw. estoński CIT. Płacący go przedsiębiorcy nie będą płacić minimalnego podatku dochodowego. A rozszerzenie grupy tych, którzy mogą z tego rozwiązania skorzystać, to zdecydowanie zmiana na plus.

– Z uwagi na dynamiczny postęp technologiczny, skutkujący koniecznością inwestowania oraz liczne, niekorzystne zmiany przewidziane w Polskim Ładzie, ta forma opodatkowania może stać się szczególnie atrakcyjna dla firm z branży IT – uważa Agata Paul, doradca podatkowy, radca prawny z kancelarii Arena Tax.

Dla przedsiębiorców w Polskim Ładzie przewidziane są też inne rozwiązania. Ulga na badania B+R czy ulga na ekspansję.

Jednak korzystanie z ulg wymaga dobrej znajomości przepisów podatkowych, by w razie kontroli wybronić swojej decyzji.

– Każda indywidualna sprawa, w której zastosowano konkretną ulgę będzie wiązała się z zagrożeniem zakwestionowania takiej możliwości przez organy skarbowe. Konieczne może okazać się uzyskiwanie indywidualnych interpretacji podatkowych, a często wielomiesięczne spory prawne będą generować dodatkowe koszty po stronie przedsiębiorców – komentuje Związek Przedsiębiorców i Pracodawców.

Źródło: crn.pl