O to jak dziś wycenić MIŚOT-a, czyli małego lub średniego operatora telekomunikacyjnego działającego na terenie Polski i prowadzącego działalność najczęściej jako osoba fizyczna, zapytaliśmy ekspertów. Nie jest to proste równanie, a i MiŚOT MiŚOT-owi nierówny.

Niniejszą rozmową ekonomistów rozpoczynamy cykl artykułów MiŚOT Konsolidacja. Będziemy przedstawiać w nich wiedzę, dzięki której mali i średni operatorzy będą mogli przygotować się do tego, by nie sprzedawać się dużym operatorom, lecz zamiast tego ściślej współpracować w ramach swojego środowiska.

Krzysztof Zawadzki: Mam wrażenie, że od czasów, w których studiowałem, podejście do wyceny przedsiębiorstw nie zmieniło się jakoś dramatycznie. Owszem, globalizacja, szybkość przepływu informacji oraz jej gwałtowny wzrost, ryzyko, technologia, w szczególności w szeroko rozumianym obszarze IT, bardzo się zmieniły, ale nadal najbardziej popularne metody wyceny to DCF (z ang.: Discounted Cash Flows) lub metoda odtworzeniowa.

Patryk Zawadzki: Faktycznie, metody wyceny, które funkcjonowały kiedyś, są wciąż używane i pozostały niezmienne. W szczególności wciąż używa się metod majątkowych, porównawczych, dochodowych czy mieszanych. Niemniej, gdyby tak zostawić ten temat, to byłoby to spore niedopowiedzenie, ponieważ dzisiejsza ekonomia a ta sprzed np. 30 lat to zupełnie dwa inne światy. Gdyby spojrzeć na największe firmy na początku lata 90, to zobaczylibyśmy General Electric (sektor samochodowy) czy Exxon (paliwa), które wraz ze zbliżającym się przełomem tysiąclecia oddawały pozycje spółkom technologicznym, które tworzyły tzw. pierwszą falę i były niejako początkiem powszechnego internetu (Microsoft, Cisco, IBM). Kolejne lata to był początek czasów firm tzw. drugiej fali, które korzystały z dziedzictwa pierwszej i operowały głównie w sferze online poprzez sieć i platformy mobilne. Dzisiaj mówi się już o tzw. trzeciej fali, czyli internecie rzeczy (ang. internet of things – IoT), który może być rozumiany jako inteligentne połączenie ludzi, procesów, danych oraz rzeczy i charakteryzuje się wszechobecną łącznością, która pozwoli przedsiębiorcom na przekształcenie sektorów realnego świata. Te zmiany wymagają też znaczącego zwrotu w zakresie wyceny przedsiębiorstwa. Dzisiaj tym, co tworzy wartość, nie są już aktywa trwałe, bo ich znacznie mniej potrzeba. Wartością są przede wszystkich takie czynniki jak innowacyjność, skalowalność, rozwiązywanie potrzeb oraz w kontekście firm dopiero powstających – ich założyciele. Można by powiedzieć, że dzisiaj wycena, to pewnego rodzaju sztuka i holistyczne spojrzenie na poszczególne czynniki, które ciężko zamknąć w ramy Excela.

Krzysztof Zawadzki: Moim zdaniem ekonomia, a raczej zasadnicze prawa ekonomii są wciąż te same. To, co – w mojej ocenie – zmieniło się dramatycznie, to podejście do oceny przyszłości, w tym nawet większy nacisk na relację przyszłość teraźniejszość, inny sposób wartościowania czynników kreujących wycenę przedsiębiorstwa oraz istotny wzrost subiektywizmu w wycenie. W zasadzie wszystkie te elementy wynikają ze zmian, o których wspomniałeś. Mam czasami wrażenie, że dzisiaj większy nacisk w wycenie kładzie się na to, co tak naprawdę jest niepewne, trudne do skwantyfikowania i bliższe wywołania emocji niż raczej przeświadczeniu o realnej i pewnej wartości. Dzisiejsza wycena, w szczególności startupów, to w rzeczywistości zakład albo nawet ruletka. Być może w dzisiejszych realiach niektóre rodzaje przedsiębiorstw, zwłaszcza w początkowej fazie rozwoju, lub nawet branże nie powinny być wyceniane. Zastanawiam się, ile w wycenie powinno być obiektywnych i tzw. twardych założeń, aby wycena była wyceną, a nie zakładem.

Patryk Zawadzki: Gdyby spojrzeć na fundamenty, jakie tworzą każdą wycenę, to są to przede wszystkim standardy wyceny, a mianowicie godziwa wartość rynkowa, wartość sprawiedliwa, wartość wewnętrzna czy inwestycyjna i każda z nich charakteryzuje się innym podejściem. Ponadto każda wycena wymaga sporządzenia pewnego rodzaju założeń, które dla jednych mogą być odzwierciedleniem rzeczywistości, w jakiej funkcjonuje wyceniany podmiot, a dla innych abstrakcją, której w żaden sposób nie da się odnieść do bieżącej sytuacji spółki. Nie oznacza to jednak, że któraś strona się myli. Oznacza to tylko tyle, że w praktyce wiele parametrów towarzyszących wycenie jest subiektywnym odczuciem osoby sporządzającej wycenę. Dlatego też można postawić tezę, że jest to pewnego rodzaju zakład wysokiego ryzyka, w szczególności właśnie w odniesieniu do startupów, które nie mają żadnej historii działalności i co więcej porównywalnych do siebie podmiotów. Nie oznacza to jednak, że wycen nie należy przeprowadzać. Moim zdaniem wręcz trzeba, bo stanowi ona punkt odniesienia dla zainteresowanych stron, tylko to nie liczby powinny być w tym wszystkim najważniejsze, a wzajemne zrozumienie założeń i ich akceptacja.

Krzysztof Zawadzki: Pomyślmy przez chwilę, jak wycenić MIŚOT-a (małego lub średniego operatora telekomunikacyjnego, który jest mikro lub małym przedsiębiorcą zarejestrowanym na terenie Polski i prowadzącym najczęściej działalność jako osoba fizyczna lub w formie spółki prawa cywilnego lub handlowego). Problematyka tej wyceny jest obecnie bardzo istotna z uwagi na realizowany proces, który z pewnością jest bez precedensu na polskim rynku telekomunikacyjnym. Grupa MIŚOT jest w trakcie realizacji procesu konsolidacji małych i średnich operatorów telekomunikacyjnych, który jest przeprowadzany nie tylko w wymiarze biznesowym, ale także przekształceń o charakterze prawnym. W jego efekcie powstanie klasyczna grupa kapitałowa, w której jednostką dominującą będzie MIŚOT S.A. a jej akcjonariuszami staną się MIOŚOT-y. Temat jest bardzo ważny nie tylko z powodu, o którym, wspomniałem powyżej, ale także dlatego, że MIŚOT-y stanowią w Polsce około 1/3 rynku usług telekomunikacyjnych, co w porównaniu do innych krajów europejskich jest sytuacją wyjątkową.

MIŚOT realizuje usługi telekomunikacyjne w większości dla osób fizycznych, a jego baza odbiorców usług wynosi od 50 do 20000 klientów. Rzeczywistą wartość dla MIŚOT-a stanowią dwa elementy – materialny w postaci posiadanych aktywów trwałych (infrastruktura, sprzęt IT i telekomunikacyjny, oprogramowanie, ewentualnie inne) oraz niematerialne (nie wykazywane jako aktywa nawet u przedsiębiorców prowadzących pełną księgowość) w postaci posiadanej bazy klientów. O ile aktywa trwałe dość prosto wycenić, bo najczęściej nie są to unikalne aktywa (wyjątek mogą stanowić autorskie prawa majątkowe lub wyjątkowe know-how w zakresie stosowanych rozwiązań), dla których można zastosować np. metodę porównawczą lub odtworzeniową, to w przypadku bazy klientów sprawa jest już bardziej skomplikowana i obarczona subiektywizmem. Po pierwsze dlatego że mówimy tutaj o bazie klientów obecnych, ale także potencjalnych, stanowiących pewnego rodzaju grupę klientów, których można pozyskać poprzez odpowiednie nakłady inwestycyjne, marketing i reklamę, atrakcyjną ofertę produktową lub cenową. Dość powszechnie stosowaną miarą ceny za 1 posiadanego klienta jest wskaźnik kosztu pozyskania klienta tzw. CAC (z ang. customer acqusition cost) lub ARPU (z ang. average revenue per user), czyli średni przychód z użytkownika usług telekomunikacyjnych. Obliczenie wartości bazy posiadanych klientów w oparciu o formułę stanowiącą iloczyn liczby klientów i przyjętego wskaźnika, może być jednak obarczone błędem. To, co w mojej ocenie jest bardzo istotne to jakość bazy obecnych klientów, do oceny której należy wziąć pod uwagę wiele czynników. Jeśli chodzi o wyliczenie wartości potencjalnej bazy klientów, to zastosowanie formuły, o której mowa powyżej jest z pewnością znacznie trudniejsze, głównie z powodu trudności w oszacowaniu ilości możliwych do pozyskania klientów.

Patryk Zawadzki: W kontekście wyceny biznesów telekomunikacyjnych niewątpliwie miara APRU jest jedną z najbardziej powszechnie stosowanych, niemniej nie powinno się na nią patrzeć w oderwaniu od innych współczynników, które odzwierciedlają najważniejsze aktywa niematerialne takich przedsiębiorstw, a mianowicie bazę ich klientów. Podejmując próbę wyceny bazy klientów trzeba też wziąć pod uwagę takie czynniki jak:

- rotacja klientów (z ang. customer churn) – biznes, który jest przede wszystkim oparty na subskrybentach, ma kilka istotnych powodów, dla których powinien śledzić rotację swoich klientów. Rotacja odzwierciedla tak naprawdę satysfakcję z oferowanego produktu lub usługi. Duża rotacja może oznaczać jej brak np. ze względu na nierynkową cenę lub niską jakość obsługi. Na tym jednak nie kończy się problematyka rotacji, ponieważ firma w miejsce straconego klienta musi pozyskać nowego, a to oznacza koszty, które w zależności od charakteru prowadzonego biznesu mogą przy wysokiej rotacji nigdy nie zwrócić;

- wskaźnik NPS (z ang. net promoter score) – kolejny ze wskaźników odzwierciedlających satysfakcję klientów. Jest to jeden z kluczowych wskaźników wyznaczany na podstawie wyników przeprowadzonych ankiet, w których oczekuje się odpowiedzi na pytanie, „czy poleciłbyś naszą firmę, produkt lub usługę swojej rodzinie, bliskim lub znajomym”. Często w odpowiedzi stosuje się jakąś skalę np. 0-10 gdzie 0 oznacza całkowity brak argumentów do plecenia, natomiast 10 to polecenie z pełnym przekonaniem.

Chciałbym się również odnieść do wspomnianych przez ciebie aktywów trwałych, jednakże nie z punktu widzenia ich wyceny, bo to – jak słusznie zauważyłeś – nie powinno budzić większych trudności w wycenie, a z punktu widzenia ich wpływu na biznes i bazę klientów, gdyż – jak to często w biznesie bywa – większość czynników się przenika i wzajemnie na siebie oddziałuje. W tym aspekcie warto zwrócić uwagę na dwie miary:

- poziom jakości sieci – kluczowe są tutaj takie aspekty jak dostępność, łatwość przyłączenia, pojemność, wykorzystanie możliwości, szybkość oraz wydajność. Wszystko to ma wpływ na poziom satysfakcji klientów, a zatem i na ich rotację;

- koszty operacyjne sieci – należy mieć na uwadze, że sieć to nie tylko wydatki związane z jej budową, czyli tzw. CAPEX, ale również szereg kosztów związanych z jej utrzymaniem, rozwojem, zabezpieczeniem czy bieżącym wsparciem technicznym. Wszystkie te elementy tworzą bazę kosztów o charakterze stałym, które jednostkowo z punktu widzenia skali biznesu, powinny dążyć do minimum. Na tej podstawie można wyznaczać próg rentowności, ale też moment, w którym potencjalny koszt marginalny nowego klienta będzie wyższy niż osiągany z niego przychód.

Krzysztof Zawadzki: Podsumowując, podchodząc rzetelnie do wyceny MIŚOT-a należy wziąć po uwagę wiele elementów, z czego dwa obszary wybrzmiewają najbardziej – pierwszy z nich koncentruje się wokół jakości uzyskiwanych przychodów ze sprzedaży, w tym potencjału do ich wzrostu i trwałości ich utrzymania oraz drugi, obejmujący techniczne uwarunkowania osiąganych przychodów. Zaryzykowałbym w tym miejscu dwie tezy, z czego tylko pierwszą można odnieść wprost do wyceny MIŚOT-ów:

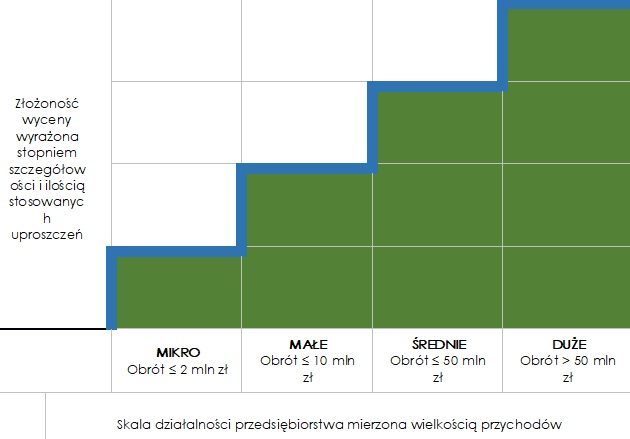

- pierwsza – stopień stosowanych uproszczeń, w tym ilość zastosowanych wzorcowych wskaźników i stopień szczegółowości wyceny jest proporcjonalny do skali prowadzonej działalności ;

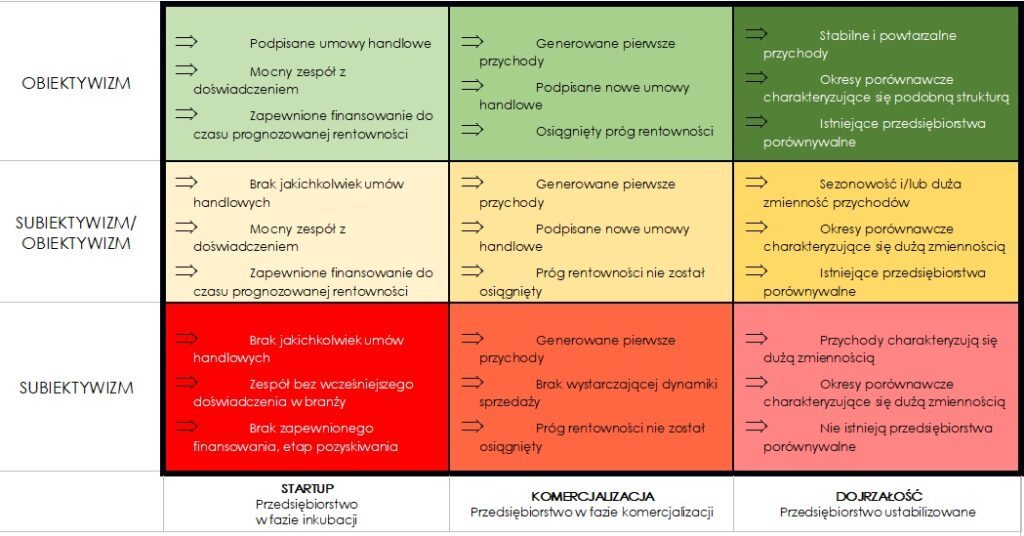

- druga – faza rozwoju przedsiębiorstwa mierzona jego dojrzałością jest wprost proporcjonalna do stopnia zastosowania obiektywizmu w wycenie;

Oczywiście oba rysunki stanowią w pełni świadome uproszczenie, gdyż tak jak w przypadku dojrzałych przedsiębiorstw będą występować elementy subiektywne i bardzo rzadko lub prawie wcale nie osiągniemy 100% obiektywizmu (który sam w swojej naturze może być względnym pojęciem), tak samo w przypadku startup-ów mogą się pojawić elementy obiektywne (choć bardzo często warunkowe).

Na zakończenie warto także zwrócić uwagę, że wraz z wydłużającym się okresem prognozy rola subiektywizmu w dobie wielkiej turbulencji otoczenia nacechowanej zmiennością, istotnie spada. Większą rolę odgrywają emocje, intuicja biznesowa i wizjonerskie myślenie.

…

Krzysztof Zawadzki – manager z wieloletnią praktyką w obszarze finansów, posiadający bogate doświadczenie w zasiadaniu w organach korporacyjnych spółek publicznych. Ukończył studia na Wydziale Ekonomii Akademii Ekonomicznej w Katowicach, studia podyplomowe w zakresie Międzynarodowych Standardów Sprawozdawczości Finansowej organizowane przez Szkołę Główną Handlową w Warszawie i Ernst & Young Academy of Business, a także w zakresie rachunkowości i finansów oraz w zakresie podatków w Szkole Głównej Handlowej w Warszawie. Ukończył studia doktoranckie na Uniwersytecie Ekonomicznym w Krakowie. Posiada uprawnienia biegłego rewidenta.

Patryk Zawadzki – finansista, który zdobywał doświadczenie w firmach z tzw. wielkiej czwórki oraz poprzez współpracę z wieloma przedsiębiorcami przy projektach związanych z rachunkowością zarządczą, wyceną oraz finansami. Ukończył studia na kierunku finanse i rachunkowość w Szkole Głównej Handlowej w Warszawie oraz studia podyplomowe z zakresu controllingu finansowego w Akademii Leona Koźmińskiego w Warszawie. Główne zainteresowania zawodowe to problematyka wycen oraz zarządzanie finansami przedsiębiorstw.